「コロナ相場の終焉」に続く2つの経済シナリオ | 市場観測

――村木さんは、今後の経済シナリオとそれに応じたアセット分野別の市場見通しを提示されています。金融政策の現状認識から教えてください。まず前提として今後、FRBは相当の金融引き

toyokeizai.net

향후 경제 시나리오로서 무라키는 스테그플레이션 우려와 인플레 우려 후퇴라는 2가지 경로를 상정한다.

미국의 바이든 정권과 연방준비은행이사회(이하 FRB)가 인플레이션 퇴치를 시도하면서, 2020년 3월 말 이후 지속해 온 초금융완화정책으로 인한 코로나 주식 강세의 끝이 분명해졌다. 이것을 뒷받침하기 위해 연초부터 미국을 중심으로 주식시장의 조정국면이 농후해지고 있다.

인플레이션이나 자산가격 급등을 유발한 “슈퍼사이클”의 역전은 이후, 금융시장에 어떤 영향을 줄 것인가. 이런 경로는 어떤 리스크를 안고 있는가. SMBC日興証券의 무라키 마사오 선임애널리스트의 의견이다.

--무라키씨는 향후 경제시나리오와 이로 인한 자산분야별 시장전망을 제시했다. 금융정책의 현상인식에 입각해서 알려달라.

먼저 전제에 해당하는 내용으로, 향후 FRB는 상당한 금융긴축을 시행할 것이다. FRB는 이미 인플레이션 뿐만 아니라, 완전고용이라는 목표도 달성중이며, 금융완화 지속을 정당화할 이유를 상실했다. FRB내부에서 강경파가 사라졌다는 이야기가 나올 정도다. 서둘러 “중립상태”로 되돌아 갈 필요가 없다는 것이 현재의 컨센서스이다. 따라서 실업률이 급상승하는 사태가 발생하지 않는 한, 긴축방향은 변하지 않는다.

-- FRB는 국채 등의 구입량을 단계적으로 축소하는 테이퍼링(tapering)을 2022년 3월에 종료하고, 빠르면 이때부터 이자율 인상을 개시한다.(시장에서는 연 4회의 인상을 전망) 이후에는 보유자산을 줄이는 QT(양적긴축)도 시작할 예정이다. 주가는 조정국면이 강해지겠지만, 금리 상황은 어떤가?

확실히 10년 국채이율은 2022년에 들어서면서 조금 상승했지만, 이것은 2년국체 이자율의 상승에 따른 것으로, 10년과 2년의 금리차이(스프레드)는 더 벌어지지 않았다. 재료나 노동력의 공급제약이 남아 있는 가운데 FRB가 긴축을 시행하면 중기적으로 경기가 빠르게 후퇴할 가능성도 강하게 남아있기 때문이다.

공급제약의 행방이 최대 포인트다.

긴축을 추진하는 과정에서 중요한 변수는 실물경제의 공급제약이 이른시기에 해소가능한가 여부에 달려있다. 이후의 행방을 결정짓는 최대 관건이며, 가능여부에 따라 금융시장이 받는 영향은 완전히 달라지게 된다.

-- 경제 시나리오 분석에서는 이런 관점에 따라 크게 두 가지 경로를 제시했다.

우리의 시나리오에서는 기존의 “순조로운 실물경제와 낮은 실질 금리”라는 상태로부터 “A 공급제약 지속 ; 스테그플레이션 우려”와 “B 공급제약 해소 ; 인플레이션 우려 후퇴”의 두 가지 경로를 예상한다.

-- 각각의 시나리오에 대해 알려달라.

시나리오 A는 현재 시장이 가장 우려하고 있는 것으로서, 공급제약이 해소하지 않고 인플레 압력이 지속되는 것이며, FRB는 금리인상이나 QT(양적긴축)를 가속화 의지를 강하게 드러내고 있다. 2년 금리 인상이 지속되고, 경기 체감은 악화되어 간다. 또한 VIX(주가의 예상변동률)가 높아지고, FRB의 금융완화(낮은 실질금리)가 떠받쳐 왔던 나스닥과 같은 성장주나 정크본드의 가격은 하락을 예상한다. 다만, 10년과 2년의 금리 스프레드는 경기의 급락우려를 반영하여 저수준이 지속될 것으로 본다.

경제계나 주식시장에서 바라는 것은 두 번째 시나리오 B이다. 소재나 노동력의 공급제약의 조기해소가 이뤄지고, 인플레이션 강화우려가 후퇴하면서, 경제성장이 가속화된다. 체감경기는 고수준을 유지하고, 미국의 장기금리는 상승, 고달러 엔화안정이 진행되며, 특히 일본의 가치주에는 긍정적이다. 10년국채 이자율과 장기실질금리는 시나리오A이상으로 상승할 것이다.

미국의 성장주는 실질금리 상승에 의한 PER(주가수익률)의 저하를 EPS(주당 이익)의 성장으로 상쇄할 수 있을지가 과제이다.

나스닥 종합과 10년 실질금리

-- 양적긴축(QT)을 시작하면, 장기실질금리에 영향이 있지 않을까.

FRB는 QT의 개시를 시사했으며, 우리는 금년 중반 이후에 시작할 것으로 예상한다. 아울러 금년 하반기에는 미국은행의 채권구입도 줄어들것으로 본다.

이러한 정책은 장기채권의 수급을 조이는 것이고, 장기실질금리에 상승압력을 가한다. 장기실질금리를 둘러 싸고 이러한 수급동향과 경기폭락에 대한 우려가 줄다리기 하는 관계가 될 것이다.

일본인도 대량보유한 정크본드의 리스크

-- 정크본드 채권에 대한 투자도 큰 영향을 받게 될 것이다. 소재나 노동력의 공급제약이 지속하는 과정에서 긴축이라는 시나리오 A는 경기 하락 우려가 높아진다. FRB가 너무 금융긴축을 하게 되면 경기가 악화했던 것은 과거에도 경험이 있다.

2008년의 리먼쇼크 이후, 개인투자가들이 구입하는 투자신탁이나 ETF(상장투자신탁)가 기업채무조달의 창구로서 확대해 왔다. 이런 일종의 셰도우뱅크(그림자은행)는 미국기업의 부채조달의 22%를 차지한다.

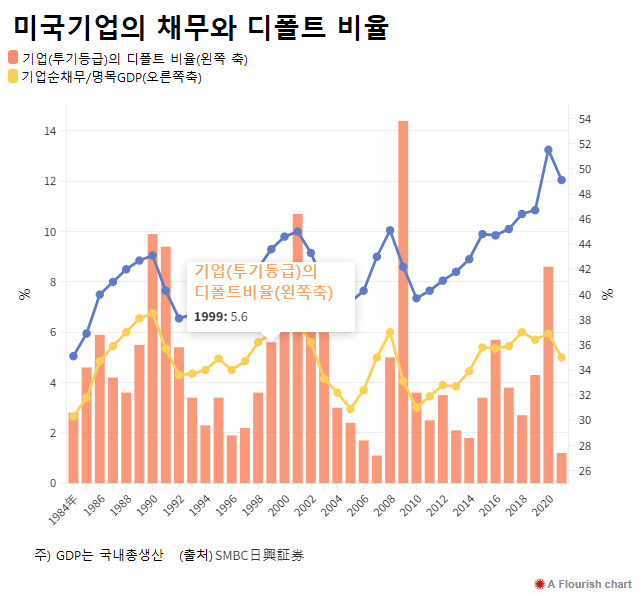

크레디트투신과 ETF는 투자가에 대한 다음 영업일의 환금성을 강조하는 한편에서 환금에 시간이 걸리는 장기 사채나 대출에 투자한다. 과거 6년간에 3번의 대량해약청구가 발생했고, 사채와 대출의 투매가 발생해서, 세계 금융시장을 뒤흔들었다. 어떤 경우라도 주가지수가 21~31% 하락했다. 시나리오 A가 악화되는 경우, 이러한 리스크에도 주의를 해야한다.

-- 실제, 2021년 11월 하순에는 정크본드 크레디트 투신에서, 같은 해 12월에는 투자적격 크레디트 투신에서도 해약이 증가했으며, 스프레드가 확대했다. 이후에는 안정되었지만, 현재도 거의 순조로운 추이를 보이며 문제가 수면아래로 잠복해 있는 상황이다.

현재 B트리플 이하의 사채 발행금액은 과거 최고수준에 있고, 향후 경기가 악화된다면, 이에 상응하는 수의 하락이 나타날 것이다. (투자저격 최하위에 있는) B트리플의 이자가 올라간다면, B 더블수준(투자부적격 정크본드)이 된다. B 더블의 채권을 보유할 수 없는 기관투자가가 적지 않기 때문에, 강제 매각이 발생할 가능성이 있다.

-- 일본의 금융기관도 대량으로 사채를 보유하고 있는 것 같다.

일본의 은행, 생명보험 회사에서 미국의 크레디트 투자액은 과거 최고수준이다. 근래에는 특히 트리플 B급에 대한 투자가 증가하고 있다. 코로나 이전에는 미국의 CLO(대출담보증권)에 대한 노출이 큰 것이 문제였지만, 이후 CLO투자는 감소했고, 최근 인기는 트리플 B급에 대한 사채였다.

-- 일본의 금융기관은 이후, 트리플 B급 사채 보유를 줄여갈까요? 아니면 오히려 늘리는 회사가 많을까요?

미국의 FF금리(정책금리)가 상승하면 환율 헤지비용(달러조달 비용)이 상승한다. 이로 인해 일본의 금융기관으로서는 일정한 이자율을 유지하기 위해 크레디트리스크를 감안할 필요가 있다. 리스크 관리를 재검증할때가 될 것이다.

1) 크레디트사이클의 경험상, 10년에 1회정도는 10% 전후까지 정크본드의 디폴트(채무불이행)율이 높아진다는 점, 2) 대량 신용수준 하락이 발생할 때 다른 회사들의 대응 예상, 3) 개인투자가에 의한 크레디트 투신의 대량해약 시 가격급락리스크라는 세 가지 점을 근거로, 다시한번 포트폴리오를 정밀조사할 필요가 있다.

크레디트 투자에서 안정된 수익을 확보하기 위해서는, 가격 하락시에도 재투자를 지속할 필요가 있다. 위의 스트레스 시에 재투자할 수 있는 체력이나 의사가 없다면, 가격이 아직 높은 지금과 같은 시기에 리스크를 떨어뜨려야 할 필요가 있다.

너무 극단적인 완화를 FRB가 서두르면서 정책수정

-- 지금까지의 이야기에서는 “저성장, 저인플레이션, 금융완화 지속”이라는 기존 구조적인 문제와, “수요증가, 공급제약, 인플레이션”이라는 순환 문제가 종합해서 발생할 느낌이 든다.

말 그대로다. 인구동태나 디지털화, 글로벌화를 배경으로 잠재성장률의 저하, 저인플레이션이라는 구조문제까지 변해버린다고는 말할수 없다. 재정리스크의 대두와 장기적인 인플레이션의 고공행진이 없다면 다소 금리인상이 있어도 투자가의 이자율 추구가 완전히 중단되지는 않을 것이다.

한편 순환의 문제로서는 FRB와 미국재무성(재정정책 담당)이 너무 한다는 면이 크다. FRB에 대해서는 이만큼 대차대조표를 확대할 필요가 없었다. 인플레이션 고공행진과 고용회복이 분명해진 2021년 중반 이후에도 자산구입확대를 지속했던 것은 의문이다. FRB는 양적금융완화는 실질금리를 내려 파이낸셜 컨디션(금융시장의 긴장도)을 완화하는 것이 목적이라고 주장한다. 지난번의 금융위기와 비교해서 이번의 대차대조표 확대, 실질금리 저하는 과도하다고 볼 수 있다.

FRB의 대차대조표와 실질금리

FRB가 금융완화를 정당화 해왔던 마지막 이유는 “아직 완전고용에 도달하지 않았다.”는 이유였지만, 기본적으로 이것도 달성하고 있었고, 따라서 굳이 정당화 될 이유가 없었다. 오히려 급격한 수정을 해야만 하는 상황을 초래했다.

즉 과거 2년간의 과도한 완화의 반작용으로서 향후 2년은 급속한 긴축방향이 될 가능성이 있다. 이를 근거로 순환 문제와 구조적 문제를 한꺼번에 고려해야 할 필요가 있다.

-- 강경파의 입장에서는 금융긴축을 과도하게 시행하는 “과잉긴축(overkill)”을 우려하는 주장도 있다.

이번 FRB 완화종료의 지연은 트럼프 정권 시절인 2018년의 트라우마에서 온 것이다. 이때 FRB는 금리인상을 너무 서둘러 경기와 인플레이션을 모두 놓쳐버렸다. 금리인상이 과도했다는 것을 알게된 다음해, 금리인하로 다시 돌아섰다. 이후, “구조적인 인플레이션 고공행진은 없다.”고 가정하고, 인플레이션 증가율을 2.5%정도까지 올리겠다는 정책판단으로 이어졌다. 결과적으로 예상 이상의 인플레이션이 되어버린 것은 얄궂은 귀결이었다.

바이든 대통령은 지지율 저하에 고민하면서, 2022년 가을 중간선거를 맞이하여 인플레이션 진정화를 최우선순위에 놓고 정책을 전개하도록 파월의장에게 대응을 요구하고 있다. 대통령은 1월19일에 “물가고가 정착할수 없도록 확실하게 하는 중요한 책임은 FRB에게 달려 있다.”고 주장했고, 옐런 재무장관은 20일에 “인플레이션 율을 인하하는 것이 우리의 희망이자 의도(hope and intention)이다.”라고 설명했다.

FRB에게는 인플레이션 진정화를 기대하고, 긴축을 더 이상 미루는 것은 어려울 것이다. 경기 후퇴를 피할 수 있는가 여부는 경제를 찌른 가시, 공급제약이 언제 해소될 것인가에 달려 있다.

'먹고사는문제' 카테고리의 다른 글

| 코로나 이후 경제 전망 (0) | 2021.01.01 |

|---|---|

| 신자유주의 현단계와 세계의 정치적 변화(번역문) (0) | 2018.02.10 |

| TPP에 대한 시민단체 평가 1 - 미국 (0) | 2015.11.13 |

| NAFTA(북미자유무역협정)에서 배우는 TPP협상의 문제점 (0) | 2015.10.16 |

| 일본시민단체의 TPP평가 (0) | 2015.10.11 |